Sommaire

Quels sont les motifs de refus de prêt immobilier ?

Quels sont les motifs de refus de prêt immobilier ? Votre situation professionnelle n’est pas stable, la gestion de votre budget présente des risques, votre capacité d’emprunt est trop faible, etc. Heureusement, certaines institutions ont des conditions de prêt plus flexibles.

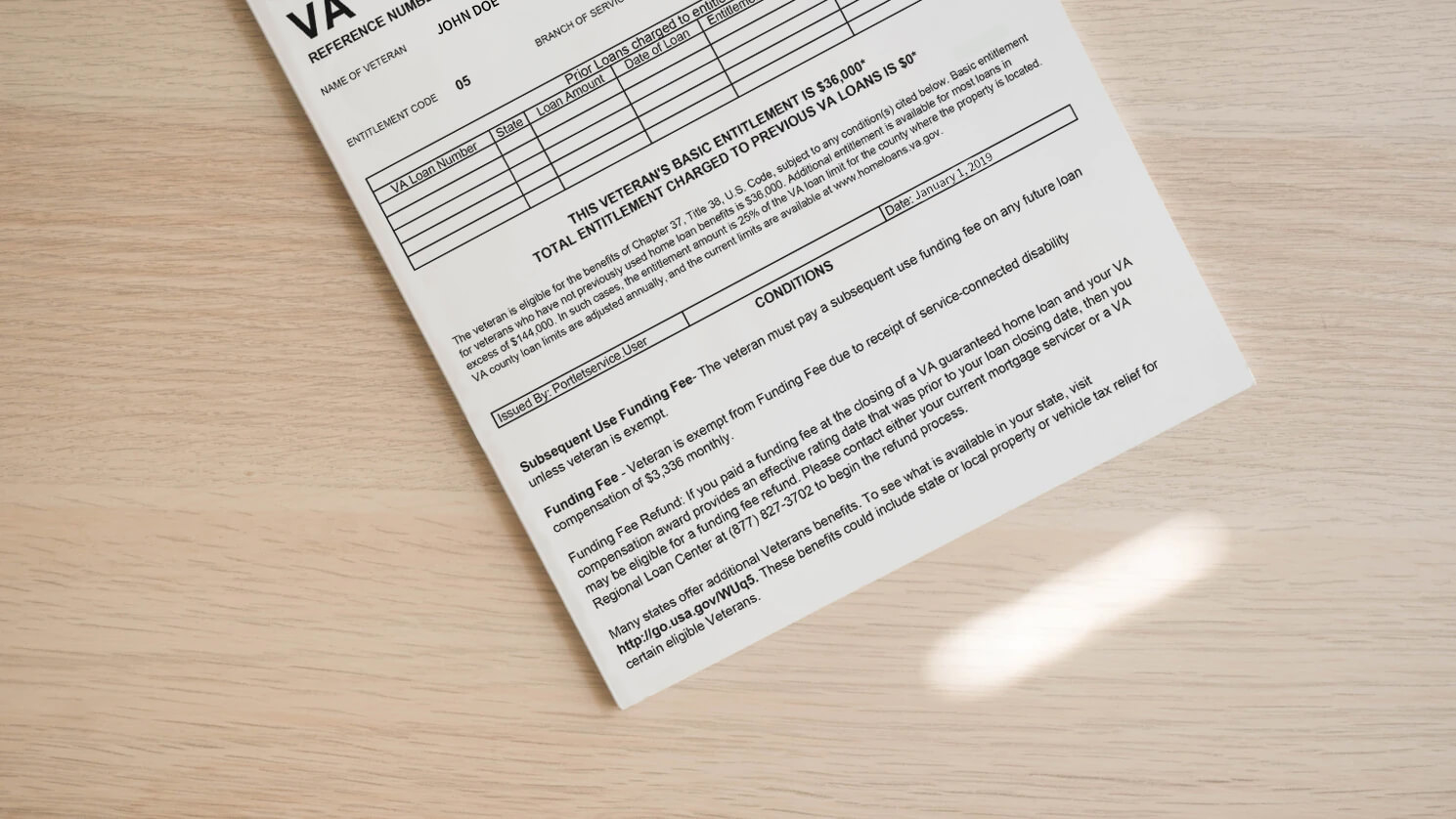

Comment savoir si mon prêt hypothécaire sera accepté? Comment une hypothèque est-elle acceptée?

- Critère 1 : La durée du prêt.

- Critère 2 : avoir un taux d’endettement inférieur à 35%

- Critère 3 : Avoir la plus grande contribution possible.

- Critère 4 : État de santé

- Critère 5 : Âge.

- Critère 6 : La situation professionnelle.

- Critère 7 : Choisissez bien votre moment.

Quels sont les motifs de refus de crédit ?

Plusieurs raisons à cela (trop d’encours, incidents de paiement antérieurs, situation financière trop fragile…). Pour essayer d’y remédier, jouez la compétition et voyez s’il y a une carte à votre nom dans le FICP. Pensez également au rachat de crédit et à la délégation d’assurance.

Pourquoi on refuse un crédit ?

Il n’y a pas de droit au crédit. Chaque banque détermine ses propres critères d’acceptation d’une demande de crédit. Votre banque est en droit de vous refuser un prêt si elle considère que votre capacité de remboursement n’est pas satisfaisante ou que votre projet est trop risqué.

Comment faire pour avoir un refus de prêt ?

Pour annuler la vente, vous devez envoyer une lettre au vendeur et au notaire du vendeur, éventuellement le vôtre si vous en avez un autre. Vous devez joindre à ce courrier l’attestation de refus de prêt de la ou des banques auprès desquelles vous avez fait votre demande.

Comment ne pas se faire refuser un crédit ?

Il faut savoir que pour les prêteurs, la capacité de remboursement est un critère déterminant. Une mensualité trop élevée pour un demandeur qui n’en a pas les moyens entraînera un refus de crédit. Mais pour éviter cela, il suffit parfois de réduire la mensualité en allongeant la durée du crédit.

.

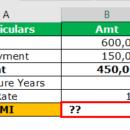

Quel salaire pour un prêt de 125.000 € ?

Logiquement, la mensualité est donnée par le calcul suivant : m= salaire mensuel net x taux d’endettement. Si on s’en tient à la mensualité trouvée plus haut (m=578,22 euros), on dira que le salaire minimum pour emprunter les 125 000 euros est donc de 1752,18 euros.

Quel est votre salaire pour emprunter 120 000 euros ? De quel salaire avez-vous besoin pour emprunter 120 000 € ? Tout dépend de la durée de votre prêt ! Si vous souhaitez emprunter 120 000 € sur 10 ans, il vous faudra gagner plus de 2 900 € nets, 1 900 € pour un prêt sur 15 ans, 1 400 € pour un prêt sur 20 ans et 1 100 € pour un prêt sur 20 ans. prêt sur 25 ans.

Quel salaire pour un prêt de 150.000 euros ?

Prenons un exemple : vous contractez un prêt de 150 000 € sur 10 ans. 10 ans signifie 120 mensualités à payer. 150 000 / 120 = 1 250 € par mois. Compte tenu du critère du taux d’endettement, un salaire d’au moins : 1 250 x 3,3 = 4 162 ⬠doit être perçu.

Quel salaire pour emprunter 160 000 euros sur 25 ans ?

| durée | paiement mensuel | tu es |

|---|---|---|

| 15 ans | 889 € | 2 694 € |

| 20 ans | 667 € | 2 020 € |

| 25 ans | 533 ⬠| 1 616 € |

Quel salaire pour emprunter 150 000 euros sur 25 ?

Combien payez-vous pour emprunter 150 000 € sur 25 ans ? Pour emprunter 150 000 € sur 25 ans, il faut toucher un salaire minimum de 1 890 €.

Quel salaire pour un prêt de 140000 € ?

| durée | paiement mensuel | tu es |

|---|---|---|

| 10 années | 1 167 € | 3 333 € |

| 15 ans | 778 € | 2 222 € |

| 20 ans | 583 ⬠| 1 667 € |

| 25 ans | 467 € | 1 333 € |

Quel salaire pour un prêt de 130.000 euros ?

De quel salaire avez-vous besoin pour emprunter 130 000 € ? Tout dépend de la durée de votre prêt ! Si vous souhaitez emprunter 130 000 € sur 10 ans, vous devrez gagner plus de 3 100 € nets, 2 100 € pour un prêt sur 15 ans, 1 500 € pour un prêt sur 20 ans et 1 200 € pour un prêt sur 20 ans. prêt sur 25 ans.

Quel salaire pour emprunter 150 000 euros sur 25 ans ?

Pour emprunter 150 000 € sur 25 ans, il faut toucher un salaire minimum de 1 890 €.

Quel salaire pour emprunter 120.000 sur 20 ans ?

Quel est votre salaire pour emprunter 120 000 euros dans 20 ans ? Un prêt sur 20 ans, soit 240 mensualités, vous coûtera 23 325 euros avec un taux d’intérêt moyen de 1,21 %. Votre prêt de 143 325 euros (120 000 23 325) sera fractionné en mensualités de 597 euros (143 325 / 240).

Comment emprunter 120.000 euros ?

Si vous souhaitez emprunter 120 000 € sur 10 ans, il vous faudra gagner plus de 2 900 € nets, 1 900 € pour un prêt sur 15 ans, 1 400 € pour un prêt sur 20 ans et 1 100 € pour un prêt sur 20 ans. prêt sur 25 ans.

Quel salaire pour emprunter 100.000 sur 25 ans ?

| durée | Paiement mensuel maximum* | salaire minimum |

|---|---|---|

| 15 ans (180 mois) | 555 € | 1681 € |

| 20 ans (240 mois) | 416 € | 1260 € |

| 25 ans (300 mois) | 333 € | 1009 € |

| 30 ans (360 mois) | 277 € | 839 € |

Quel est votre salaire pour emprunter 100 000 euros pendant 25 ans ? Quel est votre salaire pour emprunter 100 000 euros pendant 25 ans ? 333×3 = 999€. Suite à la recommandation du HCSF, il n’est plus possible aujourd’hui de demander un prêt pour une durée supérieure à 25 ans. Vous connaissez maintenant le salaire minimum pour emprunter 100 000 € : 999 €.

Comment emprunter 100.000 euros rapidement ?

Pour obtenir un prêt de 100 000 euros en 10 ans en tenant compte d’un taux d’endettement de 33 %, il faudra rembourser 833 euros mensuellement, avec un salaire minimum de 2 499 euros par mois.

Quel salaire Faut-il avoir pour emprunter 100.000 € ?

Pour emprunter 100 000 € sur 10 ans, il faut gagner un salaire minimum de 2 700 €.

Quel salaire pour emprunter 100 000 euros sur 20 ans ?

Nous avons plus de 20 ans ou 240 mois. 100 000 euros / 240 mois donne donc 416 euros. Considérons donc le taux d’endettement de 33%, cela donne 416 € x 3, soit 1 248 €. On peut donc considérer que pour emprunter 100 000 euros en 20 ans, il faut gagner au moins 1 250 euros par mois.

Quelle mensualité pour un prêt de 100.000 € ?

En 2021, pour un prêt de 100 000 euros sur 15 ans, au taux fixe de 1 %, les mensualités sont fixées à 598 euros pour un salaire de 1 814 euros (coût total du prêt 7 729 euros). Sur 20 ans, au taux fixe de 1,20 %, les mensualités tombent à 469 euros, avec un salaire de 1 421 euros (coût total du prêt 12 529 euros).

Quelle mensualité pour 100 000 euros sur 15 ans ?

En moyenne, un prêt de 100 000 euros sur 15 ans s’engage à payer entre 600 et 620 euros chaque mois, et à payer 10 000 euros d’intérêts supplémentaires sur toute la durée.

Quelle mensualité pour 100 000 euros sur 10 ans ?

Pour calculer le salaire minimum pour emprunter 100 000 euros en 10 ans, simplifions au maximum. Nous avons 10 ans ou 120 mois ou paiements mensuels. 100 000 euros / 120 mois donne donc 833 euros. Considérons donc le taux d’endettement de 33%, cela donne 833 euros x 3, soit 2 499 euros.

Quel salaire pour emprunter sur 25 ans ?

Salaire minimum pour emprunter 550 000 euros sur 25 ans : 1 833 x 3 = 5 499 euros.

Quel salaire pour un prêt de 200 000 euros sur 25 ans ?

25 ans = 300 mensualités. Salaire minimum pour emprunter 200 000 € sur 25 ans : 2 018 €.

Quel salaire pour emprunter 150 000 euros sur 25 ans ?

Pour emprunter 150 000 € sur 25 ans, il faut toucher un salaire minimum de 1 890 €.

Comment emprunter en 2022 ?

Prêt hypothécaire 2022 : conditions d’octroi Pour obtenir un crédit immobilier en 2022, il faudra respecter : – un taux d’endettement inférieur à 35 % des revenus, assurance comprise ; – une durée maximale de prêt de 25 ans.

Comment acheter en 2022 sans apport ? Demander des prêts bonifiés. Vous avez à votre disposition plusieurs types de prêts pour limiter la participation de l’apport financier de la banque privée dans votre projet d’achat. PTZ : Vous pouvez bénéficier du prêt à taux zéro si vous êtes primo-accédant ou si vous n’êtes pas propriétaire du bien depuis deux ans.

Quel salaire pour pouvoir emprunter 200 000 euros ?

Prêt de 200 000 € sur 15 ans, avec un taux d’intérêt de 1,1 % et un taux d’assurance emprunteur de 0,34 %. La mensualité est fixée à 1 262 € par mois. Le salaire pour emprunter 200 000 € sur 15 ans à 1,1 % est donc au minimum de 3 786 €.

Quel salaire pour emprunter 250 000 euros sur 25 ans ?

Combien ça coûte d’emprunter 250 000 € sur 25 ans ? 833 x 3 = 2 499 € salaire minimum pour emprunter 250 000 € sur 25 ans.

Quelle mensualité pour 200 000 euros sur 20 ans ?

Quelle est la mensualité d’un prêt de 200 000 € sur 20 ans ? La mensualité à ne pas dépasser pour un prêt de 200 000 euros est de 929 €.

Est-il intéressant d’acheter en 2022 ?

Regard sur le marché actuel du logement Comme nous le montrons dans notre guide d’achat immobilier en 2022. Le contexte immobilier est très clair : les taux sont très bas, proches des plus hauts historiques, et cela fait grimper les prix, surtout dans les villes. cotées (Paris, Lyon, Bordeaux, etc.).

Est-ce que l’immobilier va chuter ?

Selon le site Surf finance Mag, en France, le marché immobilier montre des signes de ralentissement, notamment pour les logements neufs. En revanche, la hausse des taux reste raisonnable. Selon les dernières données de la Banque de France, le taux moyen a atteint 1,17 % en avril dernier, contre 1,1 % en décembre 2021.

Est-ce que les prix de l’immobilier vont baisser en 2022 ?

En 2022, les prix de l’immobilier (à l’ancienne) devraient baisser. Le marché immobilier pourrait ralentir en 2022 et 2023. Ce sont en effet les prévisions du groupe bancaire BPCE, présentées ce matin lors d’une conférence de presse.

Quel apport pour emprunter en 2022 ?

Prêt hypothécaire : niveau record d’apport personnel au premier semestre 2022. Plus de 55 000 € d’apport personnel sont désormais nécessaires pour obtenir un crédit immobilier, soit 21% du prix du bien. Un record en cette période de hausse des taux d’intérêt et de hausse constante des prix de l’immobilier.

Est-ce le moment d’acheter un bien immobilier 2022 ?

En 2022, les prix des maisons devraient augmenter dans tout le pays, sans baisse prévue en raison de la demande actuelle. En revanche, on peut s’attendre à une croissance des prix plus modérée. Les premières études sur le sujet tablent sur une hausse des prix de l’ordre de 2 %.

Quel apport demande les banques ?

Selon les établissements de crédit, il vous sera demandé un apport personnel qui oscillera entre 10 et 20%, ceci lorsque le contexte immobilier est favorable. Lorsque le marché se resserre et que les taux d’intérêt sont plus élevés, les banques peuvent demander jusqu’à 40 % du montant en acompte !